Editorial - Juan Manuel Garzón

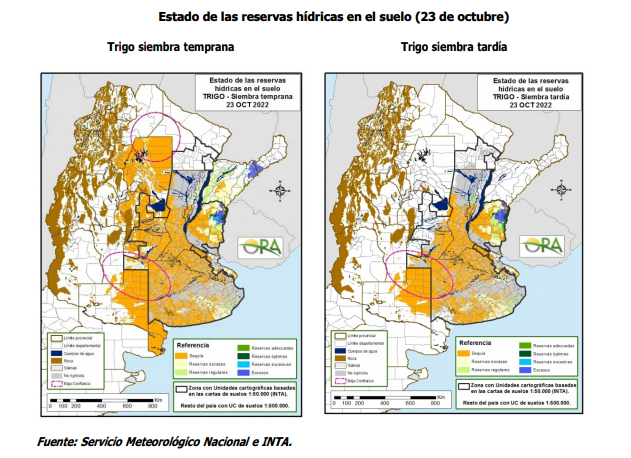

El clima daña en forma irreversible los cereales de invierno y enciende alerta naranja sobre la cosecha de granos gruesos

- En el último mes se deterioraron las condiciones climáticas para los cultivos de invierno, con la profundización de una seca que ya lleva muchos meses más una serie de heladas tardías en zonas productivas muy importantes. La producción esperada de los cereales de invierno (trigo, cebada) será definitivamente bastante menor a la del año pasado, reduciendo la disponibilidad de materia prima para abastecer la exportación y el consumo interno, lo que genera especulaciones respecto del margen de libertad que tendrá el mercado para distribuir el volumen entre uno y otro destino, en un contexto en el que debe recordarse el mercado ya opera con intervención del gobierno (restricciones sobre las operaciones de exportación)

- Los cultivos de invierno son relevantes dado que generan un puente de divisas entre las cosechas de los cultivos de verano (maíz, soja, etc.), son los principales proveedores de dólares al país entre los meses de diciembre y febrero / marzo. Por la caída esperada en la producción, el puente de divisas de la campaña 22/23 será más angosto y más corto en relación al de la campaña previa. Como ejercicio de simulación, un escenario de 8 millones de toneladas exportadas de trigo (razonable y hasta optimista por contexto y decisión política), a un precio medio de USD 395 / ton, dejaría divisas por USD 3.160 millones, un ajuste del 34% comparando contra los USD 4.780 millones con los que estaría cerrando el ciclo 21/22

- Si bien falta bastante para completar la siembra y más aún para iniciar la cosecha de los granos gruesos del ciclo 22/23 (recién sucederá allá por abril / mayo del año que viene), analizando aquellos factores que influirán sobre el aporte de divisas del sector en el 2023 (envíos de granos y sus principales derivados industriales) se pueden hacer algunas primeras simulaciones al respecto. Con lo que se sabe hasta el momento en materia de precios externos, considerando lo sucedido con los cultivos de invierno y suponiendo volúmenes de exportación relativamente constantes entre campañas (que nótese no es un supuesto fácil, implica regularización del clima en el primer semestre del año que viene), el aporte de agro divisas podría rondar los USD 40 mil millones en el 2023, una cifra que se ubicaría 7% por debajo de lo que se prevé finalmente para este año (USD 43 mil millones)

En Foco 1 - Jorge Vasconcelos

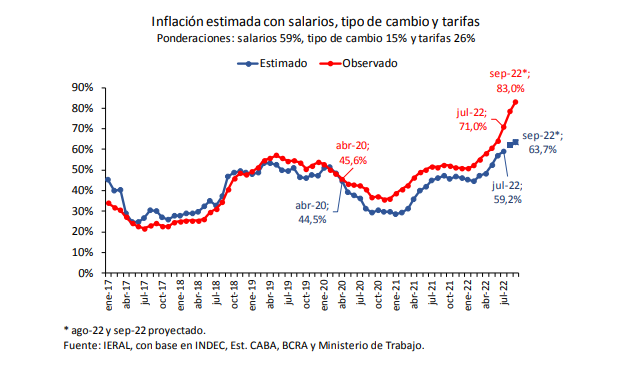

Ofertas de ajustes salariales de 80% vs demandas de 130%; ¿quién tiene razón?

- Quizá exista un escenario en el que el gobierno procure evitar desbordes mayores para las variables fiscales y monetarias, como principal objetivo. Políticamente, sería consistente con un ejecutivo resignado a una “derrota digna” en lugar de la reelección, apuntando a seguir reprimiendo la inflación para que no se diferencie demasiado de la de 2022, sacrificando intentos espurios de hacer rebotar la actividad

- Pero, al mismo tiempo, existen factores objetivos por los que no sería sorprendente una inflación de 2023 que supere a la de 2022. La única forma de evitar la parálisis de ramas enteras de actividad por falta de acuerdo de las partes es pasar a negociar por plazos más cortos, en los cuales el margen de error es menor. Es lo que hacen las economías con alta inflación. Por caso, en Israel, antes del exitoso plan de estabilización de 1985, los acuerdos salariales tenían vigencia semestral hasta 1980, cuando la inflación promediaba el 50 % anual, pero pasaron a ser trimestrales cuando se aproximó y superó el 100%, e incluso llegaron a actualizarse en forma mensual cuando los índices fueron por encima del 150 % anual

- En un listado no exhaustivo, los factores que pueden determinar una aceleración adicional de la inflación en 2023 tienen que ver con la presión que imponen el retraso de salarios, tipo de cambio y tarifas. También el riesgo de nuevas intervenciones del BCRA, comprando deuda del Tesoro con emisión, ante eventuales fracasos del Tesoro en colocar deuda en el mercado para refinanciar vencimientos y cubrir el déficit fiscal

- En similar dirección opera el hecho que los Pasivos Remunerados del Banco Central pasaron del equivalente a 10,9 % del PIB en 2021 a 11,9 % en 2022, con un costo financiero por intereses que se incrementó de 3,3 % del PBI el año pasado a 4,2 % este año. Se trata de una verdadera escalada, ya que para octubre de 2022 puede estimarse que el costo financiero de las Leliq y los otros instrumentos insumirá unos 450 mil millones de pesos/mes. Un ajuste de 1 punto del PIB del gasto público es equivalente a dos meses de intereses de los Pasivos Remunerados del Central

- Las expectativas de devaluación resultan ser también un factor alcista para la inflación, dado lo crítico del sector externo. En 2022, con un superávit comercial del orden de los 5,5 mil millones de dólares, las reservas líquidas del BCRA (excluyendo DEG y oro) apuntan a terminar el año con un deterioro de 2,5 mil millones de dólares respecto de fin de 2021. El cuadro no fue más negativo sólo porque este año se estarían posponiendo pagos de importaciones por un estimado de 8,0 mil millones de dólares. De cara a 2023, parece difícil que esa deuda comercial externa pueda seguir ampliándose, pero el superávit comercial no podría suplir ese faltante, porque apunta a ser similar al de este año. Es una incógnita cómo podrá cubrirse la demanda de dólares por viajes, ahorro y pago de deudas financieras

- Las expectativas de inflación no se alimentan sólo de la emisión monetaria y del eventual impacto de las correcciones tarifarias y cambiarias. Importa también la velocidad a la que circulan los pesos

En Foco - Vanessa Toselli

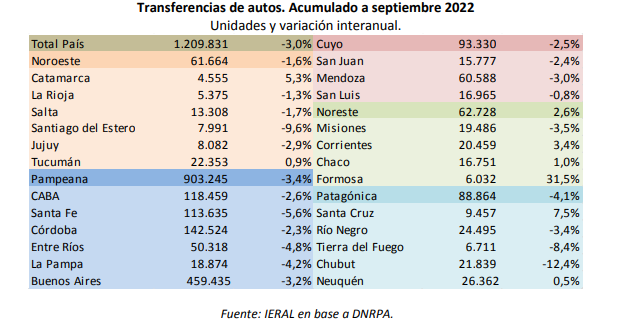

El dato regional de la semana: Caen 3% las ventas de autos usados en los primeros 9 meses del año

- En los primeros nueve meses de 2022, las transferencias de autos usados alcanzaron las 1.209.831 unidades, 3% por debajo de lo registrado en igual período de 2021, siendo el Noreste la única región que escapó al signo negativo, con un incremento de 2,6 % interanual. En septiembre se profundiza la caída a nivel nacional, con una merma del 15,1% en las operaciones

- A nivel provincial, se observan caídas en la mayoría de las jurisdicciones bajo análisis, siendo Chubut la que presentó la diferencia más significativa, con una disminución de las ventas de autos usados del -12,4% en el período. En el otro extremo, dentro de las provincias en las cuales se vendieron más vehículos usados, se destaca el caso de Formosa, con un incremento de 31,5% interanual

- A nivel regional fue en la Patagonia donde se evidenció el mayor descenso interanual (-4,1%). La zona Pampeana –que representa un 75% del total de unidades del país-, mostró una merma similar a la del nivel nacional, mientras Cuyo registró una reducción del 2,5 % en la cantidad de autos usados vendidos en lo que va del 2022, con una profundización de la caída en setiembre (-15,7 %). En el Noroeste, las transferencias de autos usados se redujeron 1,6 % interanual

Debe ser un usuario registrado para acceder a toda la información, consulte por suscripciones aquí